Dal momento nel quale la seconda rivoluzione industriale ha raggiunto il picco e si è schiantata nel Luglio 2008, quando il prezzo del greggio ha raggiunto il record di 147 dollari al barile sui mercati mondiali, la concentrazione del potere economico nelle mani di un piccolo numero di giocatori aziendali in ogni settore aveva raggiunto il picco in modo simile.

Mese: settembre 2016

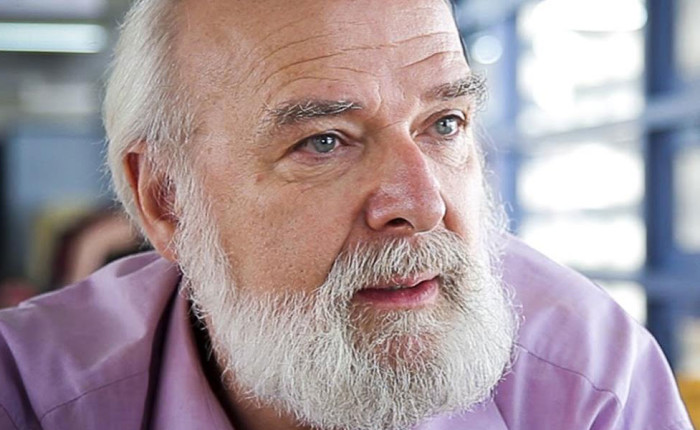

Slavoj Žižek: “Against the Double Blackmail: Refugees, Terror and Other Troubles with the Neighbours”

Il 1 dicembre 2013 una fabbrica di abbigliamento di proprietà cinese in una zona industriale nella città italiana di Prato, a 10 chilometri dal centro di Firenze, e’ bruciata, uccidendo sette operai che erano rimasti intrappolati all’interno.

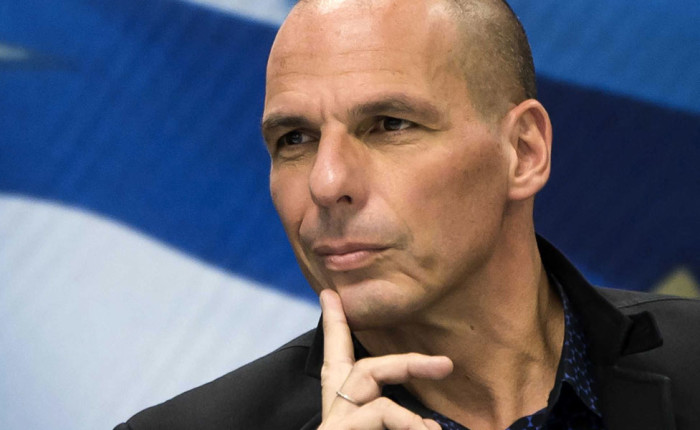

Y. Varoufakis: “Europe After The Minotaur”

L’idea che il denaro può essere amministrato apoliticamente, dai soli mezzi tecnici, è una follia pericolosa delle piu’ grandi. Fantasticare di denaro apolitico era quello che rendeva il sistema aureo nel periodo tra le due guerre un sistema primitivo la cui scomparsa ha generato inevitabilmente picchiatori fascisti e nazisti con gli effetti che tutti conosciamo e lamentiamo.

Joan Robinson: “Economic Heresies”

Keynes aveva diagnosticato la falla nel sistema “laissez-faire” che ha permesso che si verificasse un grave disastro economico. Dopo la guerra, i governi di tutti i paesi capitalisti hanno giocato un ruolo importante nella propria economia e sono riusciti per un certo tempo, soprattutto fronteggiando elevati livelli di spesa in gran parte finanziati dal deficit di bilancio, a mantenere quasi la piena occupazione e la creazione di una situazione favorevole ad un alto tasso complessivo di profitto.

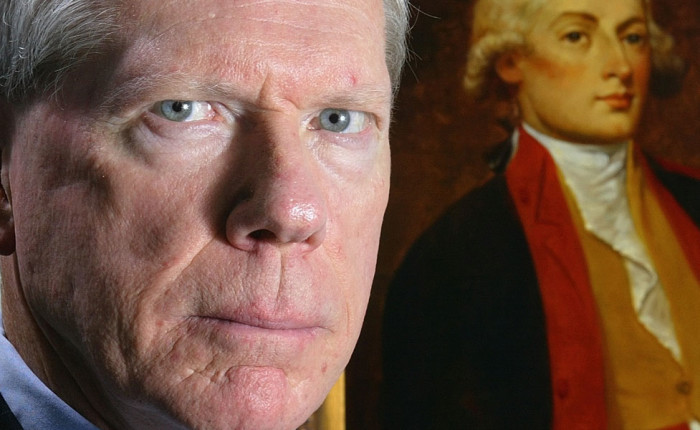

Paul Craig Roberts: “The Failure of laissez-faire Capitalism”

Solo la burocrazia europea e le élites politiche beneficieranno degli “Stati Uniti d’Europa”, compreso il governo centrale a Bruxelles. Errare è umano. I governi commettono errori. Piu’ potere hanno e più sono di ampia portata le loro decisioni, tanto più di vasta portata sono le conseguenze dei loro errori. Il Prof. Dr. Erich Weede, professore emerito dell’Università di Bonn, sottolinea questo aspetto. L’intero continente europeo deve soffrire degli errori commessi dal potere centrale di Bruxelles. Per questo motivo dobbiamo resistere a qualsiasi ulteriore centralizzazione del potere a Bruxelles. C’è il grande pericolo che il potere centralizzato a Bruxelles si sviluppi nello stesso modo del governo centrale di Washington e che anche l’Europa degeneri in una plutocrazia.

M.Hudson: “Global Fracture”

Si considera inflazionario creare credito interno, ma non prendere in prestito all’estero in valuta forte, sulla logica speciosa che i banchieri stranieri non prestano denaro a fini rischiosi o improduttivi.

La realtà è che non è più inflazionistico per i governi creare il proprio credito rispetto a lasciarlo a banchieri del settore privato.

John Kay: “Other People’s Money: Masters of the Universe or Servants of the People?”

Una strategia preferibile è quella di ‘affamare la bestia’: di adottare misure di riforma strutturale del settore finanziario in grado di ridurre la quantità di capitale disponibile per sostenere le attività di trading ed eliminare sovvenzioni incrociate a queste attività. Ciò che viene proposto qui e’ un approccio normativo mutato radicalmente. E’ banale ma vero che quello che ci serve non è una maggiore regolamentazione, ma una migliore regolamentazione. Ma questo richiede una filosofia normativa diversa, piuttosto che autorità di regolamentazione migliori. E’ inutile suggerire che la soluzione sia quella di nominare i regolatori con l’accortezza di Nostradamus, le capacità investigative di Sherlock Holmes e l’intuizione politica di Machiavelli, così come la pazienza di Giobbe e la pelle di un rinoceronte.

Una struttura di regolamentazione efficace è quella che può essere implementata da tipi di persone che possono essere reclutati nel mondo reale per lavorare in agenzie di regolamentazione. I seguenti principi devono essere alla base della riforma: le catene di intermediazione devono essere brevi, semplici e lineari. I collegamenti tra i partecipanti al mercato sono troppo numerosi. I collegamenti con i risparmiatori e gli utenti del capitale sono troppo pochi e troppo deboli. La priorità delle operazioni tra intermediari rispetto alle transazioni con gli utenti finali è responsabile dei costi eccessivi dell’ intermediazione finanziaria, dell’ instabilità del sistema finanziario e dell’incapacità di generare le informazioni necessarie per ottenere proprietà nelle corporazioni governative ed efficienza nell’ allocazione del capitale. Non si devono affrontare questi problemi fornendo più capitale per sostenere le attività di trading delle istituzioni finanziarie stabilite. Dovrebbero essere ripristinate istituzioni specializzate, con collegamenti diretti per gli utenti finanziari dei servizi finanziari e derivanti vantaggio competitivo dalle proprie competenze per identificare e soddisfare le esigenze di questi utenti.

Mentre sono essenziali alcuni interventi normativi per imporre riforme strutturali, le ulteriori proposte di seguito descritte incoraggiano ristrutturazioni aggiuntive come risultato delle forze di mercato. Chi gestisce i soldi degli altri, o chi li consiglia su come il loro denaro dovrebbe essere manipolato, dovrebbe dimostrare un comportamento conforme agli standard di fedeltà e di prudenza nei rapporti con il cliente, evitando conflitti di interesse. Questi obblighi di elevati standard di comportamento nella gestione del patrimonio altrui dovrebbero essere garantiti con sanzioni penali e civili, dirette principalmente alle persone fisiche piuttosto che alle organizzazioni. Mentre la cultura delle organizzazioni è di fondamentale importanza, la cultura è il prodotto dei comportamenti individuali, in particolare il comportamento individuale di coloro che hanno responsabilità di leadership. Il Governo dovrebbe considerare i servizi finanziari un’industria come le altre. Il regolamento dovrebbe essere mirato a problemi specifici – garanzia dei depositi, abuso dei consumatori e prevenzione delle frodi. Le sovvenzioni pubbliche, le garanzie statali e gli altri meccanismi di sostegno del governo, tra cui il concetto sempre più mal definito, anche se vi si fa ancora ampiamente affidamento, di ‘prestatore di ultima istanza’, dovrebbero essere ritirati. Il settore finanziario non deve essere utilizzato come strumento di politica economica, e le opinioni di persone nel settore finanziario sulla politica economica devono essere trattate con la stessa (modesta) attenzione accordata alle opinioni politiche di altri uomini d’affari.

Joseph Stiglitz : “Riforma o divorzio in Europa”

Dire che l’eurozona non è andata bene dalla crisi del 2008 è una minimizzazione. I suoi paesi membri hanno prodotto risultati più scarsi dei paesi dell’Unione Europea esterni all’eurozona, e molto più scarsi degli Stati Uniti, che sono stati l’epicentro della crisi. I paesi dell’eurozona con risultati peggiori sono infangati nella depressione o in una profonda recessione; la loro situazione – si pensi alla Grecia – è per molti versi peggiori di ciò che le economie hanno sofferto nella Grande Depressione degli anni ’30. I membri dell’eurozona con risultati migliori, quali la Germania, sembrano andar bene, ma solo nel confronto; e il loro modello di crescita è in parte basato su politiche da rubamazzetto, nelle quali il successo arriva a spese di paesi già loro “partner”. Per spiegare questo stato di cose sono state proposte quattro spiegazioni. La Germania ama incolpare la vittima, additando gli sperperi della Grecia e i debiti e i deficit altrove. Ma ciò mette il carro davanti ai buoi: Spagna e Irlanda avevano avanzi di bilancio e bassi rapporti debito/PIL prima della crisi dell’euro. Dunque è la crisi che ha provocato i deficit e i debiti, non il contrario. Il feticismo del deficit è indubbiamente parte dei problemi dell’Europa. Anche la Finlandia ha avuto problemi a far fronte ai molteplici shock che ha subito, con il PIL nel 2015 circa del 5,5% inferiore al suo picco del 2008. Altri critici che incolpano la vittima citano lo stato sociale e le eccessive protezioni del mercato del lavoro come causa dei mali dell’eurozona. Tuttavia alcuni dei paesi europei con risultati migliori, quali Svezia e Norvegia, hanno gli stati sociali e le protezioni del mercato del lavoro più forti. Molti dei paesi che oggi hanno risultati scarsi andavano molto bene – sopra la media europea – prima che fosse introdotto l’euro. Il loro declino non è stato la conseguenza di improvvisi cambiamenti delle loro leggi sul lavoro o di un’epidemia di pigrizia nei paesi in crisi. Ciò che è cambiato è l’accordo sulla moneta. Il secondo tipo di spiegazione si traduce in un desiderio che l’Europa avesse avuto leader migliori, uomini e donne che comprendessero meglio l’economia e attuassero politiche migliori. Politiche carenti – non solo l’austerità ma anche cosiddette riforme strutturali malaccorte, che hanno ampliato la disuguaglianza e così indebolito ulteriormente la domanda e la crescita potenziali – hanno indubbiamente peggiorato le cose. Ma l’eurozona è stata un accordo politico in cui era inevitabile che la voce della Germania sarebbe stata forte. Chiunque abbia trattato con decisori tedeschi delle politiche nell’ultimo terzo di secolo avrebbe dovuto conoscere in anticipo il probabile risultato. Cosa più importante, dati gli strumenti disponibili, nemmeno il più brillante zar dell’economia avrebbe potuto far prosperare l’eurozona. Il terzo insieme di motivi per gli scarsi risultati dell’eurozona è una più generale critica della UE, incentrata sul debole degli eurocrati per regolamenti soffocanti, inibitori dell’innovazione. Anche questa critica non coglie nel segno. Gli eurocrati, come le leggi sul lavoro o lo stato sociale, non sono improvvisamente cambiati nel 1999, con la creazione del sistema di cambi fissi, o nel 2008, con l’inizio della crisi. Più fondamentalmente ciò che conta è il tenore di vita, la qualità della vita. Chiunque neghi quanto meglio stiamo in Europa con le nostre soffocanti aria e acqua pulite, dovrebbe visitare Pechino. Questo lascia la quarta spiegazione: più che le strutture e le politiche dei singoli paesi, va incolpato l’euro. L’euro ha un difetto di nascita. Persino i migliori decisori delle politiche che il mondo abbia mai conosciuto non avrebbero potuto farlo funzionare. La struttura dell’eurozona ha imposto il genere di rigidità associata al sistema aureo. La moneta unica ha cancellato il più importante strumento di aggiustamento dei suoi membri – il rapporto di cambio – e l’eurozona ha circoscritto la politica monetaria e di bilancio. In risposta a shock asimmetrici e a divergenze di produttività avrebbero dovuto esserci correzioni del tasso di cambio reale (al netto dell’inflazione), cioè i prezzi della periferia dell’eurozona avrebbero dovuto scendere rispetto alla Germania e all’Europa settentrionale. Ma con la Germania irremovibile riguardo all’inflazione – i suoi prezzi sono rimasti stagnanti – la correzione poteva essere realizzata solo forzando la deflazione altrove. Normalmente questo ha significato dolorosa disoccupazione e indebolimento dei sindacati; i paesi più poveri dell’eurozona, e specialmente i lavoratori al loro interno, hanno fatto le spese del fardello degli aggiustamenti. Così il progetto di spronare la convergenza tra i paesi dell’eurozona è fallito miseramente, con l’aumento delle disparità tra i paesi e all’interno di essi. Questo sistema non può funzionare e non funzionerà nel lungo termine: la politica democratica ne assicura il fallimento. Solo cambiando le norme e le istituzioni dell’eurozona l’euro può essere fatto funzionare. Ciò richiederà sette cambiamenti:

abbandono dei criteri di convergenza che prescrivono che i deficit devono essere inferiori al 3% del PIL;

sostituzione dell’austerità con una strategia di crescita, supportata da un fondo di solidarietà per la stabilizzazione;

smantellamento di un sistema incline a crisi in cui i paesi devono indebitarsi in una moneta fuori dal loro controllo e affidarsi invece a Eurobond o altri meccanismi simili;

miglior condivisione dell’onere nel corso degli aggiustamenti, con i paesi che hanno avanzi di bilancio corrente impegnati ad aumentare i salari e la spesa, assicurando in tal modo che i loro prezzi salgano più rapidamente di quelli con paesi con deficit di bilancio corrente;

modifica del mandato della Banca Centrale Europea, concentrato solo sull’inflazione, diversamente dalla Federal Reserve che tiene conto anche dell’occupazione, della crescita e della stabilità;

creazione di un’assicurazione comune sui depositi che preverrebbe la fuga di fondi da paesi con scarsi risultati e creazione di altri elementi di una “unione bancaria”;

incoraggiamento, anziché divieto, di politiche industriali mirate a garantire che i ritardatari dell’eurozona possano mettersi al passo con i leader.

Da un punto di vista economico questi sono cambiamenti piccoli; ma l’attuale dirigenza dell’eurozona può mancare della volontà politica di attuarli. Ma questo non cambia il fatto che l’attuale via di mezzo non è sostenibile. Un sistema inteso a promuovere prosperità e ulteriore integrazione ha avuto l’effetto esattamente opposto. Un divorzio amichevole sarebbe migliore dell’attuale stallo. Naturalmente ogni divorzio è costoso; ma tirare a campare sarebbe ancor più costoso. Come abbiamo già visto quest’estate nel Regno Unito, se i leader europei non vogliono o non possono prendere le decisioni difficili, gli elettori europei le prenderanno in vece loro; e i leader possono non essere felici dei risultati.

D.Miller E.Toussaint: “La Dette Ou La Vie”

L’articolo 103 della Carta delle Nazioni Unite, al quale gli Stati membri delle Nazioni Unite devono obbligatoriamente aderire, è molto chiaro: “In caso di contrasto tra gli obblighi dei membri delle Nazioni Unite in virtu’ del presente Statuto e gli obblighi sottoscritti in qualsiasi altro accordo internazionale, prevarranno i primi “.